环保税影响几何?节能减排将变得“有利可图”

我国首部“绿色税法”——《中华人民共和国环境保护税法》正式实施已超四个半月。新法明确,对大气污染物、水污染物、固体废物和噪声四类污染物,过去由环保部门征收排污费,现在改为由税务部门征收环保税。

这一改变将给企业和社会带来什么影响?环保税具体将怎样征收?征收的准备情况如何?

节能减排“有利可图”

环保税确立了多排多征、少排少征、不排不征和高危多征、低危少征的正向减排激励机制,有利于引导企业加大节能减排力度。一方面,环保税针对同一危害程度的污染因子按照排放量征税,排放越多,征税越多;另一方面,环保税针对不同危害程度的污染因子设置差别化的污染当量值,实现对高危害污染因子多征税。

以大气污染物为例,排放同样数量具有较高危害性的“甲醛”,所要缴纳的环保税是普通“烟尘”的24倍。这种政策处理,有利于引导企业改进工艺,减少污染物排放,特别是减少高危污染物的排放。

根据《环境保护税法》第十三条的规定,纳税人排放应税大气污染物或者水污染物的浓度值低于排放标准30%的,减按75%征收环境保护税;低于排放标准50%的,减按50%征收环境保护税。

这一征收机制,带来企业的发展思路转变,节能减排成为“有利可图”的事情。

开征环保税将使企业短期面临一定的压力,但随着企业加大节能减排力度,调整企业产业结构,推进产品转型升级,就能够减少税收成本,最终实现企业和社会的共赢。

从建立绿色税收体系的要求来看,我国长期以来缺少针对污染排放、损害生态环境行为的专门税种,这限制了税收对污染、损害环境行为的矫正力度,弱化了税收的生态环境保护作用。

开征环境保护税,增加了政府保护环境的手段,有利于与其他保护生态环境的手段形成合力,发挥环境治理的协同效应,通过环境保护税立法过程,也增强了社会的环境保护意识,强化了企业治污减排的责任。

税率动态调节

除了对环保税征收机制的关注,企业和社会还非常关心环保税的具体征收税额。

按照制度平移原则和因地制宜的要求,环保税在具体税额确定上,采取了“国家定底线,地方可上浮”的动态调节机制。

具体来说,税法以现行大气、水污染物排污费征收标准作为单位税额下限,授权省、自治区、直辖市人民政府统筹考虑本地区环境承载能力、污染物排放现状和经济社会生态发展目标要求,“上浮适用税额”,以满足不同地区的环境治理实际需求。

环保税法规定的税额下限为:大气污染物每污染当量1.2元,水污染物每污染当量1.4元;税额上限为不超过最低标准的10倍。

各省份按照税法授权,出台了符合本地区实际的税额标准。以环境问题较为突出的京津冀地区为例,北京市按照10倍的上限确定了本地区适用税额,即大气、水污染物适用税额分别为每污染当量12元和14元;河北省则按照最低标准的8倍,确定了环京13县大部分水污染物的适用税额。值得一提的是,北京按环保税法规定上限执行的表决稿,获得全票通过。

辽宁、吉林、江西、陕西等省份则执行了最低标准,即每污染当量分别为1.2元和1.4元。

还有一些省份采取了适中的税额,如江苏规定大气和水污染物征收税额分别是每污染当量4.8元和5.6元,四川分别为3.9元和2.8元。云南省规定,今年税额为大气污染物1.2元,水污染物1.4元;从2019年1月起,执行税额提高到大气污染物2.8元,水污染物3.5元。

为促进各地保护和改善环境、增加环境保护投入,国务院决定,环境保护税全部作为地方收入。此前,排污费征收后实行中央和地方1∶9分成的收入划分原则。

环保税作为地方收入,能够调动地方积极性,让地方更有效地防控环境污染。从高确定税额标准,充分体现了“谁污染谁治理”的原则,有利于强化排污者责任。

违法成本大幅提高

从排污费到环保税,绝不是简单的名称变化,而是从制度设计到具体执行的全方位转变。税比费具有更强的刚性,违法成本提高了。

我国法律规定,如果认定企业偷税,税务机关将追缴企业不缴或者少缴的税款和滞纳金,并处相应税款50%以上5倍以下罚款,构成犯罪的,还要被追究刑事责任。特别是对上市公司而言,一旦有关于税收方面的负面新闻,将严重影响公司股价,违反税法的成本更高。

而此前,对企业排污费谎报瞒报、拒不缴纳等情况,《排污费征收使用管理条例》仅规定了3倍以下的罚款、责令停产停业整顿等措施,在实际执行中威慑力明显不足。

中央加快生态文明建设的决心和力度加大了。环保税法最大的意义在于以法律的形式确定了“污染者付费”的原则,税务部门依据法律条款严格执法,多排放多缴税成为企业生产刚性的制约因素。

不仅如此,从“费”到“税”的转变,还有着巨大的制度意义。收费与收税都是政府的一种财政行为,但有性质上的不同,对于具有税收性质的收费应当转变为税收,这有助于规范政府收入体系和优化财政收入结构。

在税收征管方面,排污费改环保税后,征收部门由环保部门改为税务机关,由于环境监测具有相当的专业性,对于税务部门是一个巨大的挑战。

环保税以污染物为征税对象,无法直接查账征税,与其他税种有着重大差异。污染物排放具有瞬时性、隐蔽性、流动性的特点,征收环保税对污染物排放监测的专业技术要求较高,离不开环保部门的配合。为此,环保税法科学设定各方责任,确立了“税务征管、企业申报、环保监测、信息共享、协作共治”的全新征管机制。

2017年7月,国家税务总局、环境保护部签署《环境保护税征管协作机制备忘录》,强化部门合作,明确职责分工。财政部、税务总局、环保部随后联合下发通知,要求各地全面做好环境保护税法实施准备工作,明确要求建立地方人民政府领导下的多部门协作机制。

环保税顺利开征只是迈出了第一步,下一步还要健全问题响应处理机制,及时分类分级研究处理基层落实难题和纳税人意见建议。

财税、环保部门要持续跟踪做好改革政策效应分析,特别是在环保税首个申报期和实施半年、一年等重要时间节点,分区域按照纳税人行业、规模、污染物排放类型、污染源划分标准、典型企业类型等,多维度精准分析减排效果,为国家环境治理决策提供支撑,为进一步完善环保税制度体系打牢基础。

国检集团颁发首张检测...

国检集团颁发首张检测... 国检集团近期喜讯来了

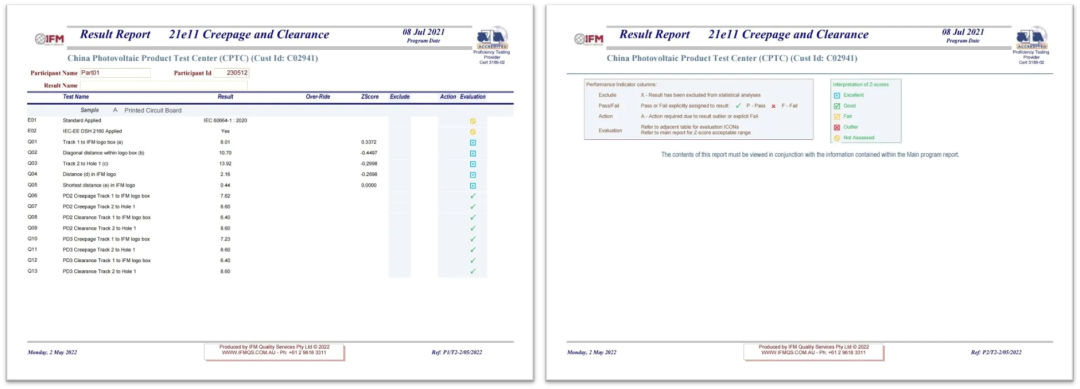

国检集团近期喜讯来了 国检集团通过IFM国际能...

国检集团通过IFM国际能...