南玻A:光伏业务全面起飞,传统玻璃转型完成

一、事件概述近日我们对南玻A进行了调研,与公司就上半年生产经营情况进行了深入的交流。

二、分析与判断新兴产业拉动业绩,玻璃业务差异化竞争,传统玻璃企业成功转型(1)光伏业务及精细玻璃迎来产能释放,大力拉动公司业绩。随着多晶硅产能释放,上半年太阳能部门的销售额同比增长67.84%,同时在触摸屏产品产量的提升有力拉动下,精细玻璃部门销售额同比增长81.09%。产销两旺使两部门的毛利率均达到40%以上,业绩贡献比去年上升40%左右,成为报告期内公司业绩的主要拉动力量。(2)工程玻璃业务保持平稳增长。公司上半年积极开拓民用节能玻璃市场,销售额同比增长26.52%,同时由于浮法原片价格下跌,毛利率也升至34%。目前在高端市场占有率已达55%以上,龙头地位无可争议。预计下半年商用地产建设保持增长势头,工程玻璃仍将保持同比20%以上增速。(3)平板玻璃业务受行业影响毛利率下降,差异化竞争保合理利润。去年末开始国内平板玻璃产能过剩日趋严重,同时纯碱、重油等原料价格均大幅上涨,公司平板玻璃业务面临成本上升、价格下跌的双重压力,毛利率由去年同期的37.56%下滑至21.79%。公司通过差异化竞争,大幅提高高端产品超白浮法的出货,产品价格降幅低于行业水平,仍能保证合理利润。

太阳能业务技术改造和下游扩张同时进行,仍有大幅增长空间宜昌南玻正积极进行多晶硅的冷氢化技改,预计13年完成,届时公司多晶硅生产成本将再降5美元/kg,至28美元/kg,保持成本优势。同时公司计划加大向下游扩张力度,组件产能年底将达300MW,实现产业链内物料供应1:1对接,13年之前更将提高到1GW,产能释放及全产业链带来的稳定高毛利将使公司太阳能业务利润贡献进一步提高。

精细玻璃业务逆流而上,开辟新战场力求更高增长精细玻璃业务积极向上游拓展,新开发的超薄玻璃基板项目预计将于今年11月点火,投产后将有望打破康宁和旭硝子等国际大厂在该领域的垄断,精细玻璃业务产业链打通后或将为公司业绩带来巨大提升。

三、盈利预测与投资建议公司在工程玻璃、太阳能及精细玻璃产业均拥有较完整的产业链布局,受市场波动影响小,产品毛利率同行业中较高。同时太阳能及精细玻璃业务仍有较大上升空间。随着下半年光伏行业继续好转和来自消费电子行业不断增长的对精细玻璃的需求,公司业绩将保持高速增长的势头。首次给予“谨慎推荐”评级。预计2011~2013年EPS分别为0.90元、1.23元、1.71元,对应当前股价PE为18、13、10倍,目标价格为22元。

四、风险提示:平板玻璃产能过剩行业短期内不容乐观,超薄玻璃技术成熟度存在一定不确定性。

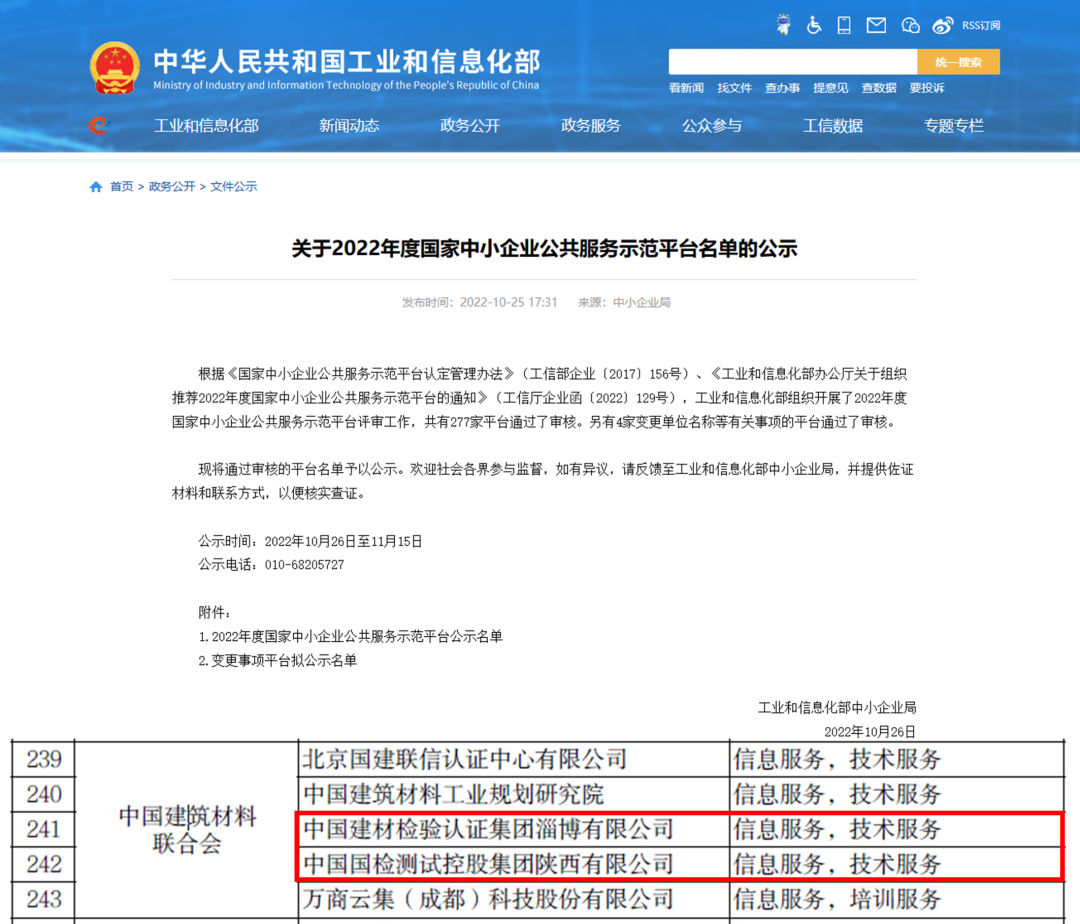

国检集团颁发首张检测...

国检集团颁发首张检测... 国检集团近期喜讯来了

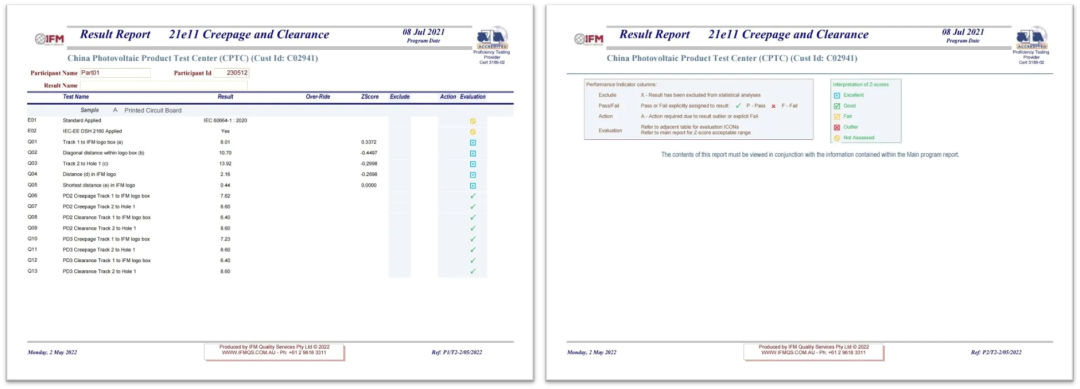

国检集团近期喜讯来了 国检集团通过IFM国际能...

国检集团通过IFM国际能...