(中报):需求回升有限 玻璃区间震荡

来源:方正中期 发布时间:2015-07-28 08:49:36 编辑:管理员 浏览:1733

摘要:

1.产能减少较大库存达到历史高位:从近年来的产量来看,目前产量达到历史高位,但是产量增速在持续回落。产量方面,今年以来浮法玻璃净减少产能达到2370万重箱。截止6月初,月末行业库存3551万重箱,处于近年来的历史最高水平。从中长期看随着产能利用率的降低,行业库存及存货天数有望稳定,甚至下行2.地产消费需求降幅缩小下半年消费预期可期:玻璃行业的下游主要是80%左右消耗在房地产建筑装饰装修领域,地产对玻璃的需求长期来看仍不容乐观。但也要看到房地产周期见底的信号是先行指标房地产销售首先企稳,其次再是新开工和投资增速企稳回升,房地产开发投资主要先行指标有向好迹象,预计下半年销售量可能继续回稳。这对玻璃消费有一定的支撑及拉动作用。

3.季节性因素影响较大

金九银十值得期待:玻璃行业是一个有着消费淡旺季之分,且淡旺季差别较大

的行业。这主要是与平板玻璃的最大下游消费行业-房地产行业的开工的淡旺季有密切关系。房地产行业新开工旺季是3-5月份,消费旺季是9-10月份,淡季则是12月、1月和2月,这主要是与季节变换有关。

4.2015年下半年玻璃期货主力合约运行区间900-1100元/吨:淡旺季因素使得玻璃行业存在“金九银十”的现象。目前淡季需求回升受限,预计9月份之后全国销量开始复苏,价格上涨。11月份中下旬北方地区销量减少,价格又开始新一轮的降低。从技术层面看,预计玻璃期货主力合约价格主要在900-1100元区间震荡。

1.2015年上半年玻璃行情回顾和综述

2015年上半年来玻璃期货价格主要为震荡走势。FG509震荡区间为主要为860-980元,上半年最高价格为970元/吨,最低价为857元/吨。上半年玻璃期货价格总体跌幅为-1.06%。

上半年玻璃现货市场走势沉闷,主要以弱势震荡为主。在下游房地产市场需求不佳和产能较大的双重因素叠加影响下,整体呈现“价格下滑、区域分化、信心不足、效益不佳”的态势。2015年以来,随着房地产及汽车需求持续回落,平板玻璃价格继续下行,均价由年初的57.78元/重量箱最低跌至55.22元/重量箱,相比年初下跌5.3%。截止2015年6月初,中国玻璃综合指数833.85点,环比上月上涨-5.58点,同比去年上涨-109.91点;中国玻璃价格指数821.54点,环比上月上涨-4.31点,同比去年上涨-107.40点;中国玻璃信心指数883.07点,环比上月上涨-10.66点,同比去年上涨-119.96点。6月初全国白玻均价1126元,环比上月上涨-6元,同比去年上涨-147元。

2.供需压力有所缓解

2.1.产能减少较大库存位于历史高位

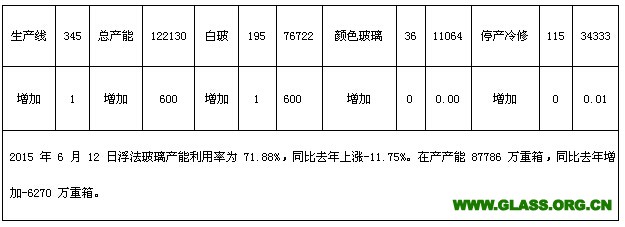

根据统计局数据统计,从近年来的产量来看,目前产量达到历史高位,但是产量增速在持续回落。产量方面,2014年1-12月份,玻璃产量7.92亿重箱,同比增加1.1%。从2014年各个月度产量增速来看,2014年5月后,产量增速下降明显。产量增速的回落主要是因为玻璃现货市场价格走低,企业效益不佳,不少生产线都开始冷修。2015年6月12日浮法玻璃产能利用率为71.88%;环比上涨0.14%;同比去年上涨-11.75%。在产产能87786万重箱,环比增加600万重箱,同比去年增加-6270万重箱。之前我们预计在2015年产能减少的速度还要增加,同时伴随着产能的减少,部分生产企业也将退出现货生产市场。最新数据印证了我们的预测:2015年1-4月份平板玻璃产量为2.53亿重箱,累计同比下降6.4%,这也是继2月后的第三次累计同比下降。截止6月初,月末行业库存3551万重箱,处于近年来的历史最高水平。月环比增加-4万重箱,同比去年增加339万重箱。库存天数15.00天,环比增加0.33天,同比增加2.58天。从中长期看随着产能利用率的降低,行业库存及存货天数有望稳定,甚至下行。我们预计短期来看,北部及华东区域进入淡季,需求减少将会带动整体区域库存上升,南方(华南)区域虽需求较好,但受北方货源影响,预计库存短期持平或小幅上升。

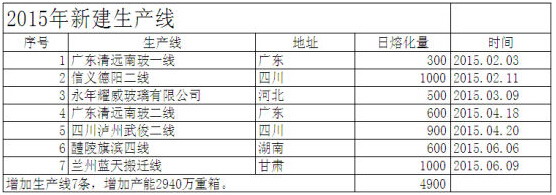

截止到6月初全国共新增浮法玻璃生产线7条,新增产能2940万重箱。除新建生产线外,冷修复产线有7条,新增产能2580万重箱。今年以来冷修停产生产线23条,减少产能7890万重箱。综上所述今年以来净减少产能达到2370万重箱。

表1浮法玻璃行业数据统计

表2今年冷修生产线情况

表3今年冷修复产生产线情况

2.2.玻璃-纯碱重油价差显示成本支撑下行空间有限

我们认为受淡季景气度影响需求仍将大幅度减弱,加之库存高位压力影响下,玻璃价格或将继续下调,但受成本支撑,下调的空间不会太大。

国内平板玻璃生产燃料主要分为天然气和重油。从天然气看,国家发改委于2015年4月1日将各省增量气最高门站价格每立方米下降0.44元,存量气最高门站价格每立方米上调0.04元,企业用气成本基本维持不变。从重油看,受今年来国际原油价格大幅下跌的影响,国内重油价格由2015年初的3400元/吨小幅下滑至3300元/吨,且有企稳趋势。从纯碱看,其价格在2015年以来大致稳定在1400元/吨的水平。综上,2015年以来平板玻璃生产成本基本持平。

燃料方面,天然气价格经过2015年4月1日起的增量气下调,存量气上调,已经实现价格统一,价格改革接近尾声,预计2015下半年天然气价格将不会出现调整。国内重油价格受国际原油价格企稳影响,基本处于稳定状态,预计2015年下半年依然维持稳定。纯碱方面,鉴于纯碱产能过剩压力较大及下游需求疲软,预计2015年下半年年纯碱价格将较为稳定。综合来看,预计2015年下半年,玻璃综合成本较上半年基本维持稳定;但由于基数因素,较2014年下半年将有所下滑。综上基于成本支撑,玻璃大幅下跌的空间可能有限。

3.下游消费需求有所回升

3.1.房地产数据显示回落幅度减缓

玻璃行业的下游主要是80%左右消耗在房地产建筑装饰装修领域;10%左右消耗在汽车整车配套和零配市场;10%左右用于出口等领域。2014年以来,房地产销售、新开工和投资增速持续下滑,至今历时15个月。房地产周期见底的信号是先行指标房地产销售首先企稳,其次再是新开工和投资增速企稳回升,滞后期在6个月左右。我们发现从2015年1-5月份,房地产开发和销售数据呈现出一些新的变化。

房地产开发投资累计增速回落幅度减缓,当月投资增速提高2015年1-5月份,全国房地产开发投资32292亿元,同比增长5.1%,增速比1-4月份回落0.9个百分点,回落幅度比1-4月份减缓1.6个百分点。5月份当月完成投资8623亿元,增长2.4%,比4月份提高1.9个百分点。重点城市房地产开发投资增速明显快于非重点城市。1-5月份,40个重点监测城市房地产开发投资17790亿元,同比增长6.8%,增速比1-4月份回落1.3个百分点;非重点城市房地产开发投资14501亿元,增长2.9%,增速回落0.7个百分点。重点城市房地产开发投资增速高于同期全国投资增速1.7个百分点,高于非重点城市3.9个百分点。

房地产开发投资主要先行指标有向好迹象房地产开发企业到位资金、土地购置面积和新开工面积一般作为分析房地产开发投资走势的先行指标。前两个指标分别反映了房地产开发两大要素资金和土地的情况,新开工面积反映了未来投资的增长潜力。1-5月份,3个先行指标同比降幅均收窄。房地产开发企业到位资金45966亿元,下降1.6%,降幅比1-4月份收窄0.9个百分点;房屋新开工面积50305万平方米,下降16.0%,降幅收窄1.3个百分点;土地购置面积7650万平方米,同比下降31.0%,降幅收窄1.7个百分点。

商品房销售明显回暖,重点城市更为明显2015年1-5月份,全国商品房销售面积35996万平方米,同比下降0.2%,降幅比1-4月份收窄4.6个百分点;销售额24409亿元,增长3.1%,1-4月份为下降3.1%,为2014年年初以来首次正增长。5月份当月,全国商品房销售快速增长,销售面积9612万平方米,增长15.0%;销售额6670亿元,增长24.3%。

重点城市商品房销售转为增长2015年1-5月份,40个重点监测城市商品房销售面积同比增长1.7%,1-4月份为下降3.6%;销售额增长5.8%,1-4月份为下降2.0%。1-5月份非重点城市商品房销售仍然下降,但降幅收窄。其中,商品房销售面积下降1.5%,降幅比1-4月份收窄4个百分点;销售额下降0.2%,降幅收窄4.2个百分点。

全国商品房销售市场回升的原因,一是房地产调控政策效果开始显现,市场预期发生转变,购房者信心有所恢复;二是房地产开发企业和中介机构适时优化推盘和策略定价,积极去库存,现有库存中的优良部分逐步消化;三是房价基本稳定有利于购房需求平稳释放。

我们认为当前房地产周期仍处于下行阶段,尽管当前许多城市已经放松了限购,宽松的货币政策也有利于房地产行业,但我们认为,房地产的快速发展期已经过去,地产企业也同样面临着内部结构调整和转型,地产对玻璃的需求长期来看仍不容乐观。但也要看到房地产周期见底的信号是先行指标房地产销售首先企稳,其次再是新开工和投资增速企稳回升,房地产开发投资主要先行指标有向好迹象,预计下半年销售量可能继续回稳。这对玻璃消费有一定的支撑及拉动作用。

3.2.汽车产销同比环比双双回落

我国汽车工业已进入低速增长状态,5月汽车产销再度出现同比、环比双双回落。据中国汽车工业协会最新统计显示:2015年5月,汽车生产196.42万辆,环比下降5.56%,同比下降0.58%;销售190.38万辆,环比下降4.55%,同比下降0.40%。1-5月,汽车产销1024.44万辆和1004.62万辆,同比增长3.18%和2.11%,比1-4月回落0.94个百分点和0.66个百分点,比上年同期回落6.19个百分点和6.86个百分点。其中乘用车产销874.05万辆和858.32万辆,同比增长7.79%和6.36%;商用车产销150.38万辆和146.31万辆,同比下降17.35%和17.27%,降幅比1-4月收窄1.15个百分点和1.86个百分点。我们认为,我国汽车工业已进入低速增长状态,不存在大规模的增长趋势,即使后续景气有所好转,对玻璃行业的推动整体仍然有限。

3.3.出口形势略有好转

我国是全球最大的平板玻璃出口国之一,当前全球经济复苏乏力和总需求减弱,导致当前世界经济尤其是发达经济体的复苏和增长步伐放缓,进出口乏力。我国平板玻璃的出口形势表现不佳,最新数据显示:2015年1-4月,平板玻璃累计出口5088万平方米,同比增长11%,增速较去年同期上升7%,主要原因是欧美经济复苏,且去年同期基数较低。考虑到基数抬升因素及复苏进程持续,预计2015年下半年平板玻璃出口增速将继续维持正增长但增速小幅回落。中国出口政策的变化以及进口国的反倾销措施等不利因素也令玻璃出口企业压力倍增。未来国家对平板玻璃的出口主要以推进中高端深加工玻璃出口为主,而普通平板玻璃的出口限制则将更加严厉。因此,出口市场及政策的变化不利于缓解国内过剩状况,对于中长期平板玻璃价格走势的具有一定压制作用。

4.季节性因素影响较大

玻璃行业是一个有着消费淡旺季之分,且淡旺季差别较大的行业。这主要是与平板玻璃的最大下游消费行业-房地产行业的开工的淡旺季有密切关系。房地产行业新开工旺季是3-5月份,消费旺季是9-10月份,淡季则是12月、1月和2月,这主要是与季节变换有关。

一般来说平板玻璃的旺季在3、4、5月份和“金九银十”两个时间段。淡季比房地产行业的淡季略微提前1-2个月,在11月-到来年的3月份左右。从平板玻璃03年-13年这十年来的月度价格来看,季节性因素对价格影响相当明显。除了03年、09年价格在淡旺季均保持上升以及11年整个行业因需求大幅下滑保持全年价格下行外,03-08年和13年共八个年度中,价格上涨始于3月的有3个年度,始于4月的有4个年度,始于5月的有1个年度,始于7月的有一个年度。从价格下跌开始月份看,除了04年下跌始于3月,是因为经济周期影响,出现违背季节性因素外,其他年度下跌均始于10-12月这几个月份。

对于2015年下半年走势情况,我们认为有如下几个特点:

时间方面:9月份后北方市场复苏,房地产市场或需求有所增加。9月份之后全国销量开始复苏,价格上涨。玻璃行业存在“金九银十”的现象。11月份中下旬北方地区销量减少,价格又开始新一轮的降低。

5.对于2015下半年玻璃价格看法和投资策略

我们认为平板玻璃供应过剩格局尚未发生改变,但因产能的下降使得供应过剩程度在缓解。出口情况好转也利于玻璃价格的稳定。当前主导价格的是需求端的变化,我们认为当前需求端房地产周期仍处于下行阶段,地产对玻璃的需求长期来看仍不容乐观。但也要看到房地产周期见底的信号是先行指标房地产销售首先企稳,其次再是新开工和投资增速企稳回升,房地产开发投资主要先行指标有向好迹象,预计下半年销售量可能继续回稳。这对玻璃消费有一定的支撑及拉动作用。我国汽车工业已进入低速增长状态,不存在大规模的增长趋势,对玻璃行业的推动整体仍然有限。就成本以及行业盈利来看,大幅下滑空间可能已经不大。淡旺季因素使得玻璃行业存在“金九银十”的现象。目前淡季需求回升受限,预计9月份之后全国销量开始复苏,价格上涨。11月份中下旬北方地区销量减少,价格又开始新一轮的降低。从技术层面看,预计玻璃期货主力合约价格主要在900-1100元区间震荡。

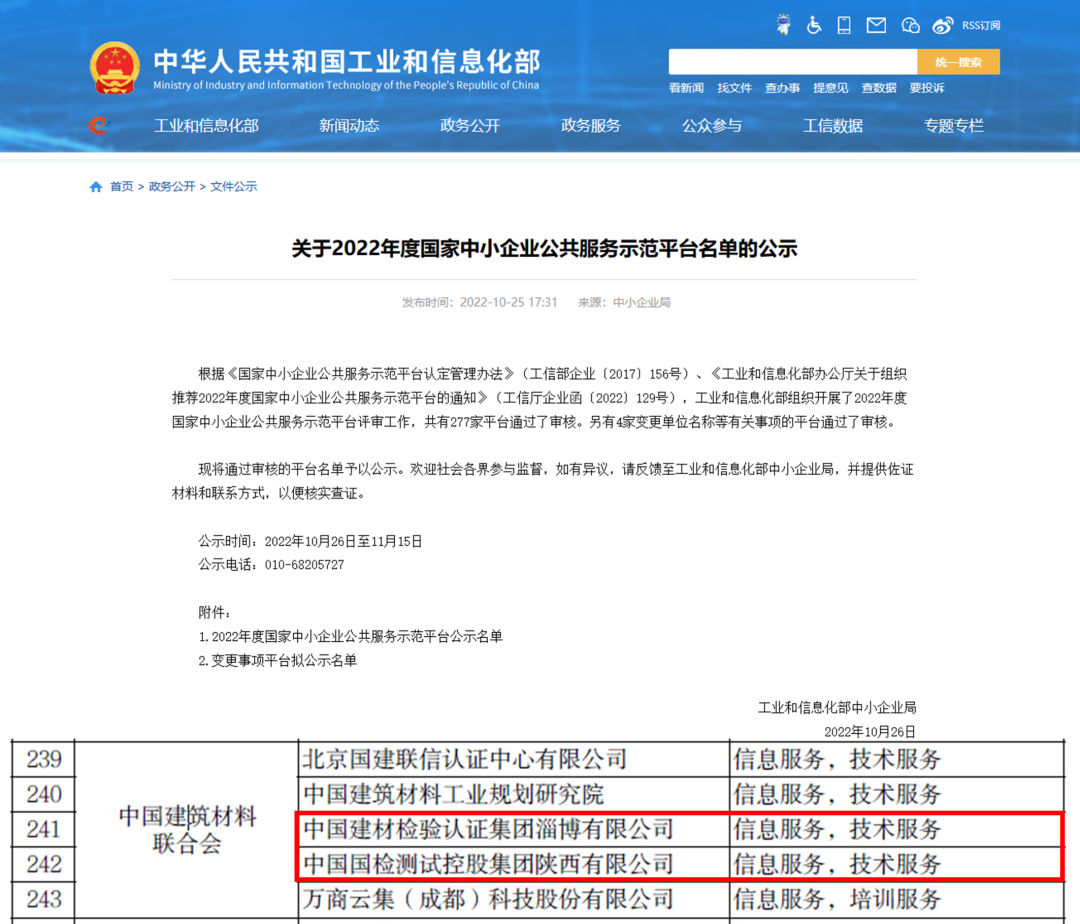

国检集团颁发首张检测...

国检集团颁发首张检测... 国检集团近期喜讯来了

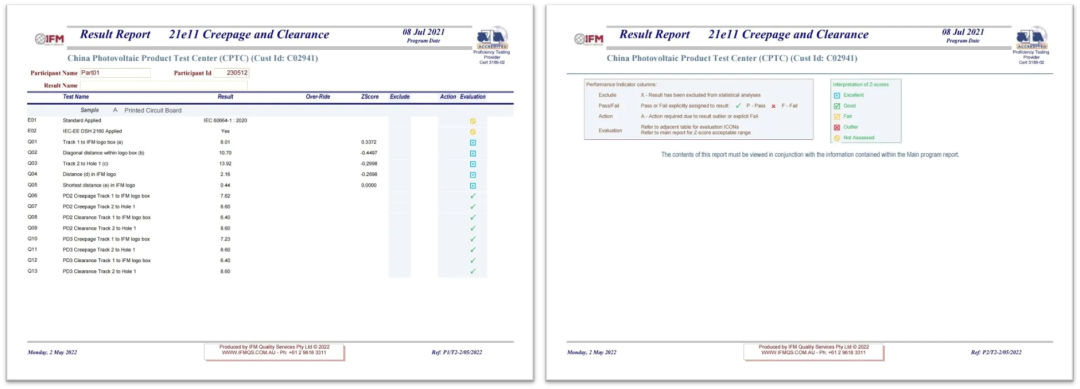

国检集团近期喜讯来了 国检集团通过IFM国际能...

国检集团通过IFM国际能...