京津唐玻璃市场前景堪忧 企业需寻求多渠道走出困境

双面夹击

伴随着产能的迅速扩张,各地玻璃市场拉开了价格混战的序幕,玻璃行业大洗牌正汹涌来袭。在上周六由津投期货主办的“2015中国玻璃市场行情及期货交易实战技巧研讨会”上,耀华玻璃期货部负责人陈小飞的发言引起了与会人士的共鸣。陈小飞说:“未来玻璃需求降速会更快。”这意味着玻璃市场形势严峻。

需求降速或快于产能降速

就玻璃市场而言,市场供需矛盾的变化决定着玻璃的价格走势。在经历了大规模的扩产能之后,市场将更多的注意力集中在了需求上。玻璃有近70%的需求来自于房地产,所以房地产市场的动向牵动着玻璃市场需求端敏感的神经。

“如今来看,房地产的黄金十年正在渐渐逝去。”陈小飞告诉记者,“2008年以来,北京、上海、深圳等主要城市租金回报率下滑幅度均在30%以上。房价的过快上涨透支了商品房的投资价值,房地产投资属性减弱。”

尽管近期央行和银监会联合宣布放松首套房按揭认定标准,鼓励商业银行扩大按揭贷款规模,楼市成交量有所回暖,但实质性效果仍不够理想。在陈小飞看来,房地产的投资价值日益衰减,以及房地产市场新开工面积减少,直接影响了未来的玻璃需求。此外,汽车行业对玻璃需求增量贡献不足,以及平板玻璃出口增量有限,使得未来玻璃需求端不容乐观。

而未来玻璃的产能变数也有很多。虽然国家严控产能和环保政策的实施,造成产能减少加速,但已建成的生产线在市场价格转好的时候又会很快点火。未来很长一段时间内,玻璃市场主动减产能和被动减产能将会交织进行。

双面夹击成京津唐市场常态

值得一提的是,在玻璃市场前期大跃进式的产能增长过程中,经过近几年快速的发展,华北地区的玻璃产能增量较大,在全国的市场份额和话语权日益增加。更为重要的是,华北地区尤其是沙河市场充分利用价格优势发展玻璃深加工产业,强化和巩固了华北地区在全国玻璃市场中的地位。

而相较于沙河市场,同属于华北地区的京津唐地区玻璃市场的处境则要困难得多。

据记者了解,在东北地区产能快速增长之前,部分华北地区玻璃可以顺畅地销售到东北,企业盈利颇丰。但如今华北地区的玻璃不能再销售到东北,反倒是东北地区的玻璃倒灌了华北市场,凭借低价优势对京津唐市场进行了冲击。现在来看,由于东北地区2012年以来产能快速增加,造成行业整合以及部分企业停产,现存生产企业为了回笼资金,销售玻璃到华北地区已经成为一种常态。

随着目前东北地区玻璃价格一路下滑,京津唐地区玻璃生产企业失去了传统市场。“在失去东北市场后,京津唐地区的玻璃生产企业库存迅速高企,市场生存难度进一步加大,到2014年下半年京津唐地区的高成本生产线每吨玻璃亏损一度达到170元。”国泰君安分析师张驰称,在这种情况下,京津唐地区高成本生产线只能黯然停产。

不仅如此,沙河地区竞争力的加强对京津唐地区玻璃生产的冲击同样不可忽视。据张驰介绍,一方面,沙河地区大力发展玻璃深加工行业,已将大量华北市场的加工订单吸引到沙河当地,导致京津唐地区的玻璃生产企业加工需求更加疲软。另一方面,随着近年来沙河地区玻璃运输成本的降低,进一步扩展了沙河地区玻璃的竞争力,挤压了华北地区其他生产企业的生存空间。

企业寻求多渠道走出困境

据了解,未来华北地区玻璃市场的竞争和其他地区一样,仍将经历漫长的去产能和去库存,周边市场产品的相互流动将成为一种常态,拼价格或者拼成本是主流。

当前,沙河地区在低端玻璃上的竞争优势正处于逐步强化阶段。在生产、加工、销售渠道、运输层面无法超越沙河玻璃市场的情况下,京津唐地区只能通过产能升级,寻求玻璃竞争的蓝海。

陈小飞告诉记者,面对当前的困局,秦皇岛地区的玻璃企业除了部分生产线提前冷修之外,也有部分生产企业已经开始选择转产颜色玻璃或者发展深加工等方式来缓解竞争压力。

此外,在近两年行情“腰斩”,市场低迷的状态中,期货工具无疑也是玻璃企业规避风险的一把“利器”。

“无论原料还是产品都会面临绝对价格的变动。”津投期货分析师孙伟称,如何把绝对价格的变动转换成为相对价格的变动,这是玻璃企业参与期货市场的定位。

目前秦皇岛地区的现货价格和期货价格仍有30元/吨左右的贴水,一旦玻璃期货价格达到980元/吨,该地区的套保空间有所打开,套期保值也将是该地区企业化险为夷的不错选择。

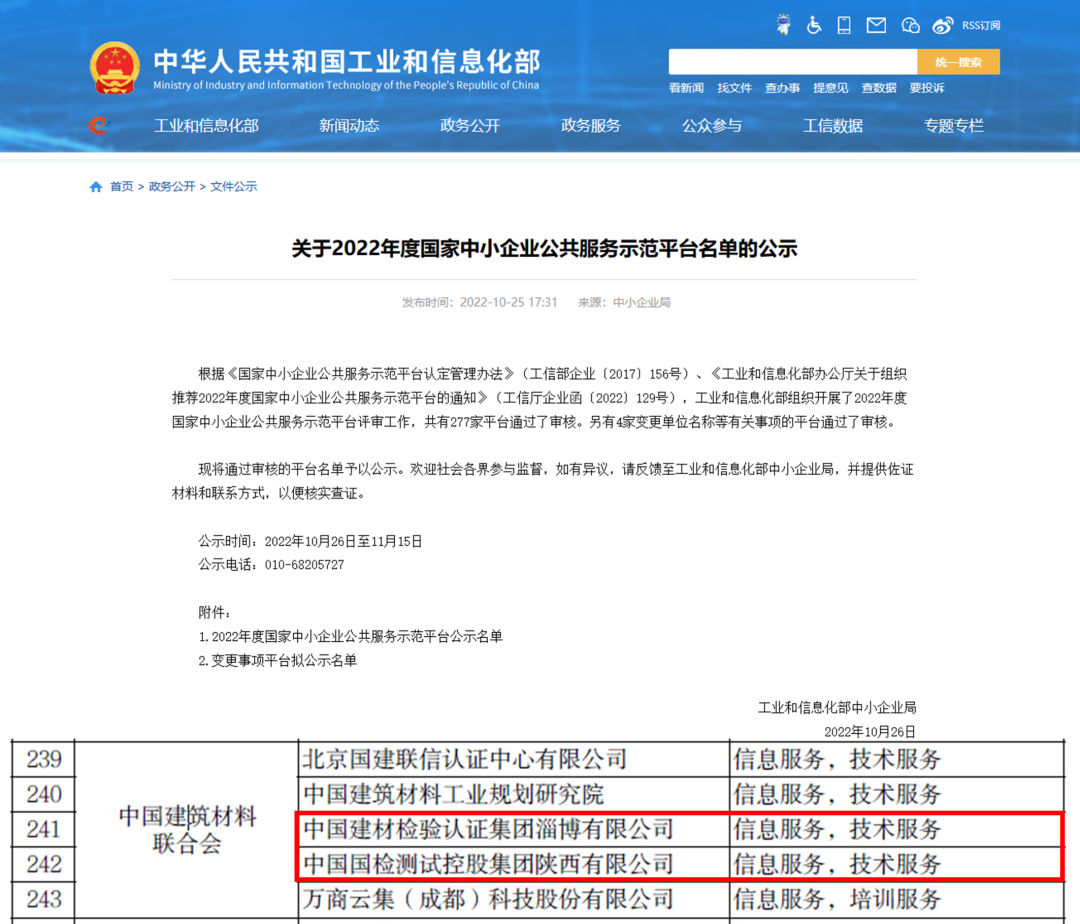

国检集团颁发首张检测...

国检集团颁发首张检测... 国检集团近期喜讯来了

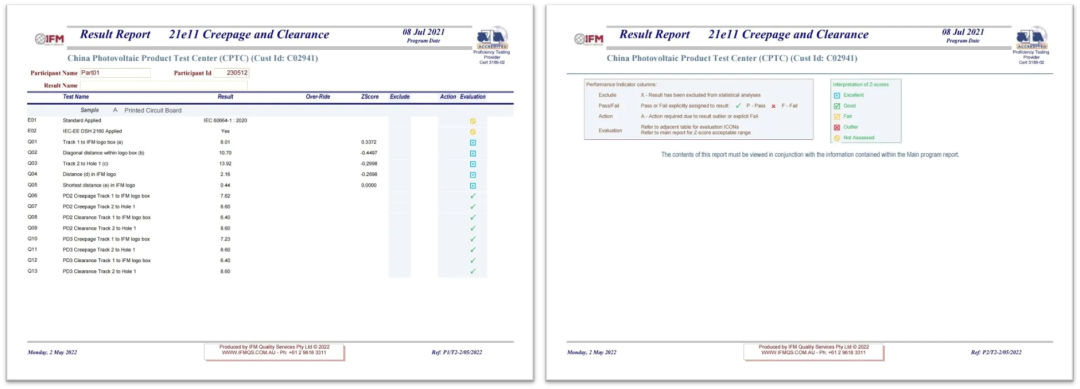

国检集团近期喜讯来了 国检集团通过IFM国际能...

国检集团通过IFM国际能...