玻璃价格走低在所难免

期货研究员不仅要是期货行业的专家,也要是现货产业的专家,这样才能更好地利用期货服务相关行业,服务实体经济。于是,主动出击到玻璃现货企业进行调研,也成为近期国内部分期货公司的重点工作之一。7月初,在郑州商品交易所的支持下,永安期货沈阳营业部组织了多家期货公司研究员赴河北省秦皇岛市对玻璃现货企业进行调研。期货公司与现货企业的携手,对两者来说,将形成一种双赢的局面。

“现在的年销售量能达到多少万重箱”、“咱们这边面向的下游客户主要是做什么的”、“你担心东北的玻璃冲击市场吗”……

一见到宁志江,各个期货公司的玻璃行业研究员们全都围了上来,不停地提问。7月5日,由近30人组成的秦皇岛调研小分队来到秦皇岛弘耀节能玻璃有限公司,参观了玻璃原板生产线之后,遇到了该公司的销售副总经理宁志江。

需求低迷的秦皇岛玻璃

1922年,“中国玻璃工业摇篮”耀华玻璃厂在秦皇岛设立,开亚洲玻璃工业之先河,“玻璃城”因此得名,而秦皇岛弘耀节能玻璃有限公司即中国耀华玻璃集团公司的子公司。

据宁志江介绍,该公司目前有两条生产线,日产量为1100吨。但由于房地产形势不佳,秦皇岛地区的玻璃销售并不理想。“与往年同期相比,今年下游订单量只有往年的70%~80%。”宁志江说,房地产形势影响了玻璃需求,不少加工企业也不愿意垫资承揽工程,玻璃企业的订单随之急剧下滑。

从仓库内堆积的玻璃“产品合格证”的信息来看,大部分库存玻璃是5~6月初所生产,也有一些是3月生产的产品。一些玻璃库存则被堆在了厂房外面,并用油布包裹着。

“通常情况下,玻璃下游库存周期在15~20天左右。弘耀厂区玻璃库存已经明显超出合理去库存时间。由此可见,京津唐地区玻璃需求疲软,供需失衡较为严重。”国泰君安期货分析师张弛总结说。

除了下游需求的影响,东北玻璃的冲击是否也影响了秦皇岛玻璃企业的销售?一直以来,东北市场是京津唐地区玻璃企业的主要需求市场之一。但随着河北迎新玻璃集团在本溪设厂以及信义玻璃营口线的点火,这一区域的玻璃市场竞争愈发激烈。如今,不仅京津唐地区的玻璃不再能够进入东北,东北玻璃反而开始逐步进入京津唐地区。

不过在宁志江看来,东北玻璃的“入侵”,对秦皇岛地区的玻璃企业影响并不大。“他们降价,我们也跟着降价。所以营口信义也在想办法,把玻璃装木箱、走船、往南方走。”据宁志江介绍,现在东北一些品质较好的玻璃已经通过海运卖到广东、福建、浙江等地,而本溪的低端玻璃对秦皇岛的主流市场也并不能产生太大影响。

行业整合一触即发

调研期间,一场名为“郑州商品交易所玻璃期货调研会议”在秦皇岛的一家酒店内举行。在欣赏完康宁公司制作的视频《玻璃的一天》后,中国耀华玻璃集团公司期货部负责人陈小飞为调研小分队的队员们分析了玻璃现货市场走势。他从“需求”、“供给”、“趋势”三个方面出发分享了玻璃行业“乐观到悲观的转换历程”。

在陈小飞看来,玻璃行业从业者们今年的情绪变化颇大。年初的乐观一直持续到3月份,之后悲观情绪渐显,到5月中旬后悲观情绪占据主流。这样的情绪直接来源于玻璃的价格:从年初的1400元/吨,到3月份的1200元/吨,直至记者发稿时的920元/吨。

不可否认的是,房地产及相关行业依然是玻璃消费的主力军,占玻璃消费的75%左右,这个行业的增速减缓,直接影响了玻璃行业的景气度。经历了2013年高歌猛进的快速补库存阶段,目前房企库存充足,销售回款减缓,不论是购地意愿还是购地能力都有所削弱。与此同时,景气度下滑、观望情绪蔓延使得市场整体避险情绪上升,全面收紧的银行夹层融资、信托融资和民间借贷渠道也使得大量中小开发商如履薄冰,更遑论大手笔拿地。

陈小飞认为,在目前的状况下,行政手段对于市场的平抑作用基本上已经达到,减少政策调控的力度,逐渐放松前期为了抑制泡沫而升级的限购与限贷政策,将会使未来房地产市场的发展回归到相对健康的状态。

与需求减少相反的,是玻璃供给的持续增加。据陈小飞预计,2014年玻璃产量或将达到8.26亿重箱,同比增长6%。“下半年新建生产线和冷修复产生产线压力依旧;生产成本,主要是环保成本增加,吞噬原本不佳的企业利润;各生产企业都有挺下去的意愿,至少想在三季度考虑停产冷修等事情。”陈小飞认为,供给增加和需求减少是当前市场价格持续低迷的主要原因。

在需求端增长乏力,甚至减少的情况下,玻璃产能还在持续增加,陈小飞预计下半年玻璃市场价格压力比较大。虽然三季度市场需求略有增长,四季度的季节性需求减少以及明年一季度的需求淡季将是玻璃生产企业的严峻考验。供需格局不佳,且政府在淘汰落后产能的压力下对玻璃企业监管更严,恶劣的生存环境或引发行业整合。

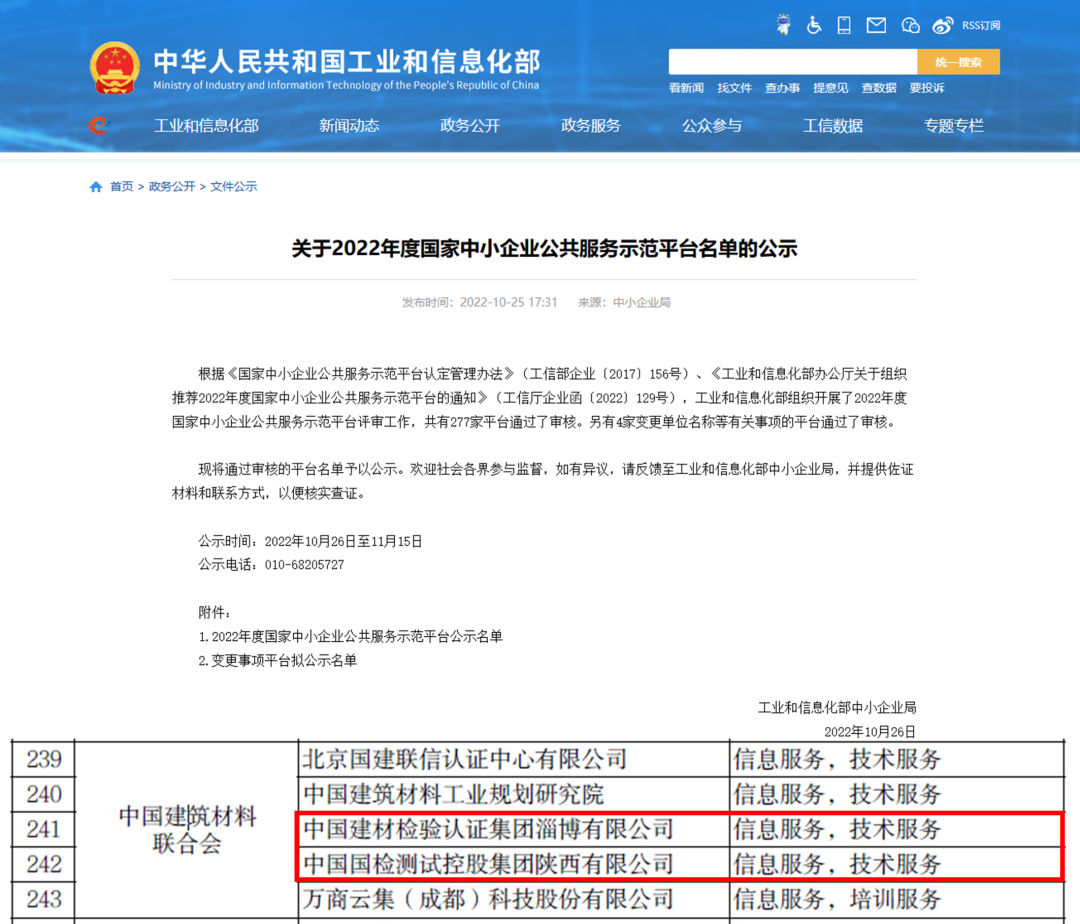

国检集团颁发首张检测...

国检集团颁发首张检测... 国检集团近期喜讯来了

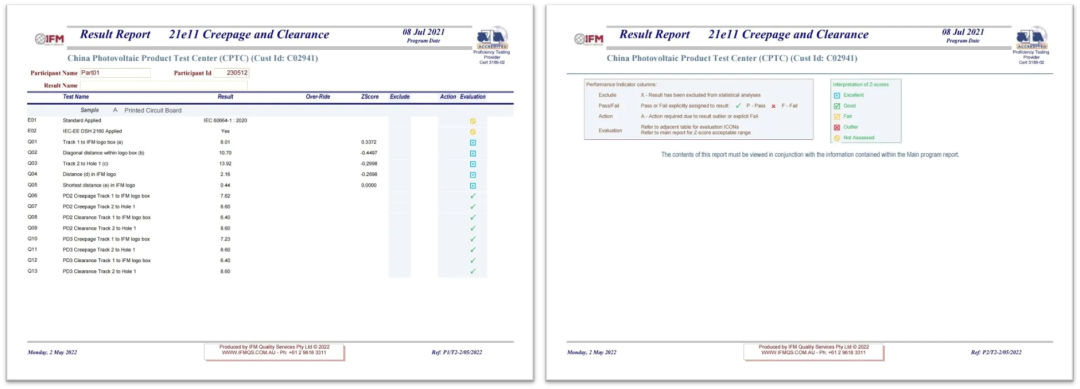

国检集团近期喜讯来了 国检集团通过IFM国际能...

国检集团通过IFM国际能...